国内三大企业中大排量市场分析

今天,我们来看中大排量(250cc以上,下同)两轮摩托产业链的近期景气度情况。中大排量摩托以玩乐需求为主,具有一定的奢侈品和消费升级属性。我们分析对国,内主流的中大排制造企业进行分析,这三家分别是:隆鑫通用、春风动力、钱江摩托。

隆鑫通用——2021年三季报,实现收入93.35亿元,较上期增长30.62%;归母净利润7.11亿元,同比增长44.19%。

春风动力——2021年三季报,实现收入56.88亿元,较上期增长80.77%;归母净利润3.2亿元,同比增长7.9%。

钱江摩托——2021年三季报,实现收入34.46亿元,较上期增长29.54%;归母净利润2.75亿元,同比增长5.87%。

从机构对产业链景气度的预期来看:

中大排量摩托这条产业链的各个环节,包括:

上游——发动机零配件(电喷系统、电机组件、传动带)、整车配件(减震、制动、坐垫)、传动件(曲轴、连杆、齿轮)、机体件(汽缸盖组件)、轮胎轮辋件,以及钢、铝、塑料等原料。代表厂商有本田、铃木、宝马、博世、电装、德尔福、PFC、布雷博、米其林、倍耐力等。

目前核心部件发动机已实现国产化,但是与国际先进水平还有差距,代表公司有豪爵、隆鑫通用、宗申、奔达、春风等。

中游——摩托车制造,代表厂商有钱江摩托、隆鑫通用、春风动力、力帆科技、大长江、宗申动力等。

下游——经销商及零售客户。

本次跟踪,有几个值得思考的问题:

1)三家公司的关键经营数据有什么变动,数据变动背后的逻辑是什么?

2)这个行业里,具备哪些素质,才能建立长期竞争优势?

(壹)

从整体收入体量看,2021年三季报,隆鑫通用(93.35亿元)>春风动力(56.88亿元)>钱江摩托(34.46亿元)。

2019年1-11月,钱江摩托、春风动力、隆鑫通用在国内中大排量摩托市场中的份额分别为20.5%、13.3%和5.4%,CR3接近40%。

从收入结构上来看:

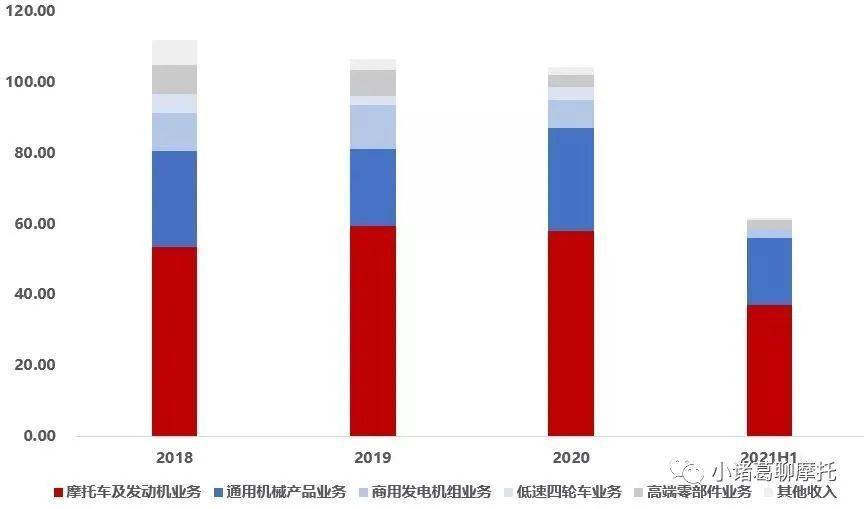

1)隆鑫通用——创建于1993年,产品包括50cC至650cc排量段摩托车、发动机及其他汽油机动力机械产品。

2021年上半年,其收入中60.16%来自摩托车及发动机业务(两轮摩托34.03%、三轮摩托11.59%、摩托车发动机14.54%),30.71%来自通用机械产品(小型家庭使用发电机组及非道路用的轻型动力产品),4.44%来自大型商用发电机组,3.79%来自汽车及航空航天零部件,其他业务占比0.90%。

图:隆鑫通用收入结构

旗下中大排量摩托品牌是无极,擅长大排量单缸发动机,旗舰车型是无极500AC。2021年上半年,“无极”系列大排量摩托车产品实现收入4.14亿元,占两轮摩托车销售收入的19.79%。

按照销售区域划分,2021年上半年,其收入66.54%来自海外,33.46%来自国内。

——成立于2003年,专注于大排量水冷动力技术研发制造,主营业务为全地形车、摩托车、游艇及后市场用品等。

2)春风动力

2020年,其收入中49.68%来自四轮全地形车(主要销往海外),41.13%来自两轮摩托车,5.88%来自配件及游艇,发动机及其他业务占比3.31%。

2020年,其推出的国产首款公升级警用摩托车CF1250J,技术水准较高,但民用版尚未放量,目前旗舰车型是春风800MT。

按照销售区域划分,2020年其收入56.45%来自海外,43.55%来自国内。

图:春风动力收入结构

3)钱江摩托——始建于1985年,做通路车起家,2005年全资收购意大利摩企贝纳利(Benelli),切入中大排量摩托车市场。旗下包括钱江摩托、QJMOTOR、Benelli、Keeway、KSR五大摩托品牌,产品种类涵盖50cc的普通代步用车至1130cc的高档大排量赛车。

2021年上半年,其收入中95.78%来自摩托车整车及配件,3.80%来自锂电池、封装、控制器,房地产开发收入下滑,占比为0.42%。

按照销售区域划分,2021年上半年,其收入56.76%来自国内,43.24%来自海外。

图:钱江摩托收入结构

(贰)

接下来,我们将近10个季度的收入和利润增长情况放在一起,来感知增长趋势:

1)收入增速

图:季度累计收入增速(单位:%)

过去两年,相比钱江摩托和隆鑫通用,春风动力成长性更高,主要是:春风动力收入结构中,增速更快的中大排量娱乐性型摩托收入占比较高,其摩托车产品主打250cc、400cc和650cc排量段,顺应行业消费升级趋势。

对比2020年250cc以上中大排量摩托车收入占比,排序为:春风动力(25.07%)>钱江摩托(20.07%)>隆鑫通用(3.01%)。

图:可比厂商摩托车总销量以及250cc以上中大排量销量数据

钱江摩托2019年四季度收入增速较高,主要得益于:运动休闲摩托消费热及贝纳利新品的有效推广,其高端品牌贝纳利中大排量车型(250cc以上)当年销售约5万辆,同比增长近100%。

隆鑫通用收入增长波动较大,2019年-2020年收入持续下降,主要是:其业务复杂且海外销售占比高,2019年受意外事件影响,家庭使用以及非道路使用的发动机组收入下滑19.13%,三轮摩托销售额下滑10.19%。

2)净利润增长

图:季度累计利润增速(单位:%)

钱江摩托波动较大,其中:

2019年净利润增速较高,主要是:处置钱江机器人获得投资收益较大,以及毛利率较高的中大排量摩托收入占比由14.74%提升至19.2%。

2021Q1净利润大幅下滑,主要是子公司钱江锂电重整,过程中产生大额信用、资产减值损失。

整体来看,三家厂商增长主要来自小排量代步车出口,以及国内中大排量摩托放量。

(叁)

对增长态势有所感知后,我们接着再将各家公司的收入和利润情况拆开,看2021年三季报数据。

一、隆鑫通用——2021年三季报,实现收入93.35亿元,较上期增长30.62%;净利润7.13亿元,同比增长54.94%。

1)从单季度增速来分析:

2021年Q3,实现收入31.81亿元,同比增长8.04%,环比下降3.93%,净利润1.94亿元,同比增长14.63%,环比下降44.12%。

利润环比下滑幅度较大,主要是:Q2处置子公司厚德物流股权,取得大额投资收益,导致基数较大。

2)追溯前几个季度的增长情况,可见:

2020Q1,卫生事件影响下收入下滑明显,但很快恢复,主要是:无极多款新品(500DS等)上市,且不少人为了保持社交距离,放弃了公共交通工具,选择摩托车作为自己的通勤方式。

2019年Q4单季度亏损,主要是:年末计提大额商誉减值。

二、春风动力——2021年三季报,实现收入56.88亿元,较上期增长80.77 %,主要得益于中大排量摩托车高速增长及四轮全地形车出口爆发;归母净利润3.20亿元,同比增长7.9%。

1)从单季度增速来分析:

2021年Q3,实现收入20.81亿元,同比+52.53%,环比-1.72%,净利润1.02亿元,同比-15.05%,环比-15.98%。

2021年Q3净利润同比、环比均出现15%以上的下滑,原因有二:A)出口至USA的ATV车型(跨坐式四轮全地形车)关税豁免到期,2021年1月起被重新加征25%关税;B)2020年下半年至今,海运费持续上涨。

2)再追溯前几个季度的增长情况,可见:

2021年Q1-Q3,单季度收入接近翻倍,主要是国内外业务增长势头都比较强劲,其中:

国际市场方面,春风动力积极拓展渠道,四轮车零售网点超 3000 家,在卫生事件助推下,市场份额持续提升,上半年累计销售四轮车(主要是全地形车)6.68万辆。

两轮车方面,出口0.86万辆,实现了销售收入25.21亿元,同比增长154.23%。

国内市场方面,新增经销商100家,累计经销商超600家,叠加爆款车型250SR持续强势及中大排量摩托车市场扩容,上半年实现销售收入10.86亿元,同比增长了37.35%。

三、钱江摩托——2021年三季报,实现收入34.46亿元,较上期增长29.54 %;净利润3.15亿元,同比增长8.75%。

1)从单季度增速来分析:

2021年Q3,实现收入13.15亿元,同比+14.75%,环比+8.21%,净利润1.03亿元,同比-20.59%,环比-6.36%。

利润下降,推测主要是:毛利率较低的入门级中大排量摩托车占比提升,及原材料价格上涨所致。

2)再追溯前几个季度的增长情况,可见:

2020年Q4以来,单季度营收稳步增长,主要是:新品牌QJMOTOR(2020年5月推出)下的追、逸、闪、赛、骁 5 大车系新品快速放量(其中四缸仿赛车型赛 600 售价仅 5 万元,同级别几无竞品)。

(肆)

对比完增长情况,我们再来看利润率、费用率的变动情况。

一、净利率方面

图:净利率(单位:%)

可以看到,摩托车整车净利率并不高,三家厂商水平差距不大,其中:

春风动力整体净利率较高,主要是:其产品定位中高端,毛利率较高。

钱江摩托净利率走势波动极大,除上文提到的处置钱江机器人外,主要受子公司钱江锂电(锂电业务)影响,其锂电业务一直处于亏损状态,且资产减值频发。2021年1月,钱江锂电已经重整,2021Q1取消并表。

二、成本结构方面

从成本构成来看,以春风动力为例,其营业成本中,原材料占比88.02%,人工、制造费用占比分别为8.87%、2.25%。

材料成本包括发动机零配件(电机组件、电喷系统、传动带)、整车配件(减震、制动、坐垫)、传动件(曲轴、连杆、齿轮)、机体件(汽缸盖组件)、轮胎轮辋件,以及钢、铝、塑料等。

三、毛利率方面

图:毛利率(单位:%)

春风动力整体毛利率更高,主要是其收入中全地形车(毛利率35%左右)、中大排量摩托占比较高,而隆鑫通用受低排量通路产品及盈利水平较低的发动机组拖累,毛利率较低。

2020年Q4以来,三家毛利率下滑,主要是:新收入准则下,运费计入成本所致。

四、净资产收益率

对比三家产商的回报数据,可以看到:

图:ROE拆解

春风动力的回报水平较高,主要是其净利率、总资产周转率、权益乘数在三家厂商中均处于较高水平。其中:

净利率较高,主要是:四轮全地形车和大排量摩托均具有玩乐属性,受益消费升级,对比其他两家厂商以通路摩托产品为主,春风动力产品结构更优。

总资产周转率高,主要是:其收入快速增长下,其固定资产周转率较高(且固定资产整体规模小于同行且固定资产整体规模小于同行)。

权益乘数差异,主要来自:应付票据和应付账款,2020年,应付账款及应付票据占总资产的比值排序为:春风动力(54.8%)>钱江摩托(27.49%)>隆鑫通用(21.71%),春风动力较高,说明对上游话语权较强。

过去,我国的摩托车大多被用作中短途代步,以小排量摩托消费为主,受禁摩、限摩政策影响,以及私家车和电动自行车挤压,代步摩托销量大幅减少,近几年,随着居民收入水平的提升,个性化消费需求增加,中大排量(>250cc)玩乐型摩托快速放量,是我们本文分析的重点。

2014至2020年,我国中大排量摩托车销量从1.9万增至20.1万,CAGR 约为48%。2021年1-8月,250cc+排量摩托车累计销售20.5万辆,同比增长65%。市场规模,可以用公式表示为:

国内中大排量摩托市场规模=国内摩托车需求量×中大排量渗透率×中大排摩托均价

已收到(0)位骑士礼仪

已收到(0)位骑士礼仪